华金教育 | 2025-06-04 | 3000

1.某资产的历史收益率符合正态分布,该资产的平均收益率为15%,收益率的标准差为14%,则投资该资产盈利的概率()。

收益率在区间[E(r)-σ,E(r)+σ]发生的概率为68%;收益率在区间[E(r)-2σ,E(r)+2σ]发生的概率为95%;收益率在区间[E(r)-3σ,E(r)+3σ]发生的概率为99.75%

A.大于84%

B.等于84%

C.小于84%

D.无法判断

答案:A

解析:根据题意,收益率在均值左右一个标准差内的概率为68%,即[1%,29%]之间为68%,那么收益率小于1%和收益率大于29%的概率都为(1-68%)/2=16%,所以收益率大于等于1%的概率=1-16%=84%,那么盈利的概率大于84%。

2.下列关于相关系数与投资组合的风险和预期收益率的关系的说法中,错误的是()。

A.两种风险资产的相关性越小,越有可能降低风险

B.相关系数对资产组合的预期收益率没有影响

C.风险资产在投资组合中的比例对投资组合的风险没有影响

D.相关系数的取值范围是-1至1

答案:C

解析:相关系数取值范围为-1至1。组合的预期收益率与相关系数无关,组合的风险与相关系数有关,且相关系数越小,分散风险效果越好。

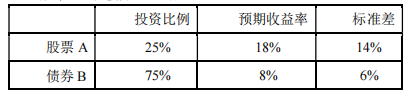

3.某投资组合由股票A和债券B组成:

该投资组合的标准差为1%,则股票A和债券B的相关系数为()。

A.-1

B.-0.5

C.0

D.1

答案:A

解析:根据公式σp2=(w1σ1)2+(w2σ2)2+2w1w2σ1σ2ρ12,分别代入四个选项,只有当相关系数为-1时,组合的标准差=1%,即0.012=(0.25×0.14)2+(0.75×0.06)2-2×0.25×0.75×0.14×0.06符合条件。

4.一年期国库券(视为无风险资产)的预期收益率为5%,市场组合的风险溢价为7%,标准差为14%,某有效资产组合的预期收益率为21%,根据资本市场线,该资产组合的标准差为()。

A.26%

B.30%

C.32%

D.28%

答案:C

解析:由无风险资产和市场组合构成的组合是有效的,位于资本市场线上,则满足21%=5%+7%/14%×??p,求得??p=32%。

5.已知无风险收益率为3%,市场组合的预期收益率与标准差分别为12%和18%,投资者可以以无风险利率融资。根据投资组合理论,理财师小赵为客户张先生构建了有效的投资组合,该投资组合的预期收益率为21%。根据上述信息可知:小赵为张先生构造的投资组合的标准差为()。

A.30%

B.32%

C.36%

D.34%

答案:C

解析:由无风险资产和市场组合构成的组合是有效的,位于资本市场线上,则满足21%=3%+(12%-3%)/18%×p,求得p=36%

6.公司债券是公司为筹集资金而发行的债权债务凭证,关于公司债券,下列说法错误的是()。

A.公司债券的持有者是公司的债权人,也是公司的所有者

B.信用债券是指完全凭公司信誉、不提供任何抵押品而发行的债券

C.可转换债券赋予债券持有人按预先确定的比例转换为该公司普通股的选择权

D.浮动利率债券通常是在某一基础利率之上增加一个固定的溢价

答案:A

解析:公司债券的持有者是公司的债权人,股票持有者是公司的所有者。

7.某投资者准备投资某免税的市政债券,如果该投资者的边际税率从35%下降到20%,那么对于该投资者而言,()。

A.该市政债券的税后收益率下降

B.该市政债券的税后收益率上升

C.该市政债券的税后收益率不变

D.无法判断该市政债券的税后收益率的变化情况

答案:C

解析:该市政债券免税,因此即使投资者的边际税率降低,也不影响该市政债券的税后收益率。

8.某时刻,某附息国债在交易所显示的净价为102.16元,距上一次利息支付日为250天,该国债面值为100元,票面利率为6.27%,则该时刻该国债的全价为()。(答案取最接近值,一年按365天计算)

A.106.45元

B.104.23元

C.103.65元

D.102.43元

答案:A

解析:应计利息=100×6.27%/365×250=4.29元,因此全价=102.16+4.29=106.45元。

9.某附息债券,期限为6年,票面利息为8%,按年付息,面值为100元,购买价格为100元,再投资的年利率为8%。如果持有该债券到期,获得的再投资收益为()。(答案取最接近值)

A.11.45元

B.10.69元

C.12.24元

D.13.69元

答案:B

解析:每期期末的息票收入为100×8%=8,为期末年金,息票及息票再投资收入即为期末年金的终值,用货币时间价值计算器输入:n=6,i=8%,pv=0,pmt=-8,求得FV=58.6874,而息收入=6×8=48元,故再投资收益=58.6874-48=10.6874。

10.已知两只债券的面值、息票率、付息频率和到期收益率都相同,期限不同。若两只债券

的到期收益率同时降低1%,则()。

A.两只债券的价格都会下降,但期限短的债券价格下降幅度更大

B.两只债券的价格都会上升,但期限长的债券价格上升幅度更大

C.两只债券的价格都会下降,但期限长的债券价格下降幅度更大

D.两只债券的价格都会上升,但期限短的债券价格上升幅度更大

答案:B

解析:债券的价格与利率呈反向关系,到期收益率降低,债券价格上升,根据债券利率敏感性,其他因素相同时,期限长的债券对利率变化更明显,因此期限长的上升幅度更大。

AFP《金融理财基础(二)》考试历年真题及答案