初级会计《经济法基础》年度考情分析来了,2022年的考生不容错过!

更新时间: 2021-11-18 来源: 华金教育 浏览1329

会计 报名、考试、查分时间提前通知

2021年《经济法基础》的考试特点就是“重者恒重,注重细节”。票据、增值税和所得税依旧是不定项选择题的常客,但是前面的小题目越考越细。所以2022年的考生在熟听精讲班以外,如果想考高分,还需要把教材熟读。

1、题型题量与分值

题型 | 个数 | 分值 | 分值合计 | 得分规则 |

单选 | 23 | 2 | 46 | 1个正确答案,多选、错选、不选不得分。 |

多选 | 10 | 2 | 20 | 至少2个正确答案,全选得满分。少选得相应分值,多选、错选、不选均不得分。 |

判断题 | 10 | 1 | 10 | 判断做错不再倒扣0.5分。 |

不定项 | 12 | 2 | 24 | 少选得相应比例分值,多选、错选、不选的题目不得分。 |

合计 | —— | —— | 100 | —— |

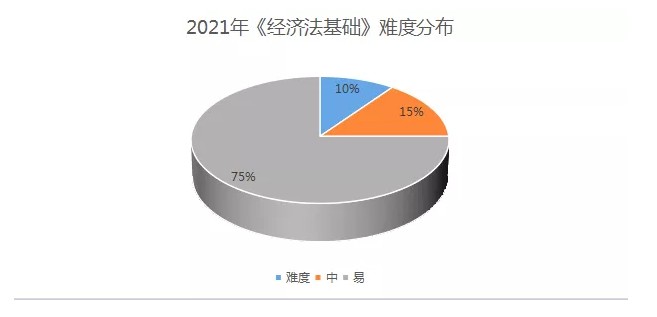

2、难度分析

3、各章分值分布

1、第三章支付结算法律制度

节 | 【中】知识点 | 【强】知识点 |

第一节 概述 | 签章要求(伪造、变造的内涵;不得变更的内容) | |

填写票据和结算凭证的规范要求(尤其是关于日期、金额的填写) | ||

第二节 银行结算账户管理 | 银行结算账户的变更(信息资料) | 银行结算账户的开立(申请开立的时间) |

银行结算账户的撤销(应该交回的东西、可以提出撤销的情形) | 基本存款账户的概念、存款人、开户证明文件和使用限制、规定 | |

个人银行结算账户的概念、开户方式等 | 一般存款账户的概念、开户证明文件和使用规定 | |

专用存款账户的概念、开户证明文件、使用限制和规定 | ||

预算单位零余额账户的概念、使用 | ||

临时存款账户的概念、适用范围和使用限制 | ||

个人银行结算账户的功能 | ||

第三节 票据 | 票据的特征(理解文义证券、无因证券) | |

票据当事人(基本和非基本都要掌握) | ||

付款请求权的概念、性质、权利主体 | ||

票据追索权的概念、性质、权利主体 | ||

取得票据且享有票据权利的情形、取得票据但不享有票据权利的情形 | ||

票据权利丧失补救(包括挂失支付的概念、适用对象和受理;公示催告的概念、申请主体、受理和裁决) | ||

票据权利时效【掌握MR.H的口诀即可】 | ||

提示承兑期限、提示付款期限 【掌握MR.H的口诀】(责任) | ||

出票的概念、基本要求、记载事项、出票效力 | 背书的概念、种类、记载事项、背书连续的要求、不得进行的背书和背书效力 | |

银行汇票的出票 | 承兑的概念(仅适用于商业汇票);提示承兑、受理承兑、记载承兑的时间;承兑效力 | |

贴现(贴现的条件、利息的计算、收款) | 保证的概念(不得成为票据保证人的);记载事项;责任承担;效力 | |

商业汇票——到期后偿还顺序 | 票据追索的适用情形、被追索人的确定、追索的内容、行使追索权需要出示的证明 | |

第四节 银行卡 | 银行卡交易的基本规定 | |

银行卡计息与收费 | ||

银行卡收单业务管理规定 | ||

第六节结算方式和其他支付工具 | 委托收款的概念、适用范围、程序(文件和时间) | 国内信用证(概念、特点、范围、程序等) |

预付卡的限额、期限、办理、充值等 |

2、第四章增值税、消费税法律制度

第一部分:增值税

【强】知识点 | 增值税的纳税人和扣缴义务人 |

增值税的征税范围——营改增的 | |

视同销售行为 | |

一般销售方式下销售额的确定(注意价外费用的处理,是个难点) | |

视同销售的销售额的确定 | |

以折扣方式、以旧换新方式销售的销售额的确定 | |

包装物押金的处理,是否计入销售额 | |

营改增中销售额确定:差额?全额? | |

进项税额准予抵扣的情形——不得抵扣进项税额的情形 | |

传统增值税的免税项目 | |

增值税的纳税义务发生时间 | |

【中】知识点 | 纳税人的分类标准 |

纳税人销售使用过物品和旧货的税务处理 | |

进项税额转出的情形 | |

进口货物应纳税额的计算【组价公式】 | |

不得开具专票的的情形 |

第二部分:消费税

【强】知识点 | 消费税的征税范围(应税消费品有哪些,征税环节同样很重要): ①生产应税消费品(自产销售的、自产自用的、视同销售的) ②委托加工应税消费品(什么样的情况扣成委托加工) ③进口应税消费品 ④零售的金银首饰、铂金首饰、钻石及钻石饰品、超豪华小汽车 ⑤批发的卷烟 |

消费税的税目(注意有些常考的子目,哪些是税目下的不征税项目) | |

消费税应纳税额的计算方法【从量的有哪些、复合计征的有哪些、组价的】 | |

销售额(价外费用同样是重点)和销售数量(销售数量、移送使用数量、收回的数量、海关核定的)的确定 | |

特殊情形下销售额的确定(价格无正当理由明显偏低的;自设非独立核算门市部销售;换抵投;白酒的品牌使用费;随同出售的包装物;以旧换新) | |

【中】知识点 | 消费税纳税义务发生时间的确定 |

3、第五章两个所得税

第一部分:企业所得税

考点 | 具体分析 |

纳税人及征税对象 | ①企业所得税纳税人 ②居民企业和非居民企业的区分 |

所得来源地的确定 | 判断境内所得还是境外所得 |

收入的确定 | ①收入的确认时点 ②收入的确认金额:视同销售情形 |

不征收收入 | ①不征收收入≠免税 ②不征收收入包括哪些、免税收入包括哪些 |

扣除标准 | ①职工福利费、工会经费、职工教育经费 ②社会保险费 ③公益性捐赠 ④业务招待费 ⑤广宣费 ⑥准予在以后纳税年度结转扣除的费用 |

不得扣除的项目 | 精讲班有讲解不能扣除的原因,结合课件掌握 |

资产的税务处理 | 不得计算折旧扣除的固定资产 |

企业所得税税收优惠 | ①减半征收的情形 ②从事国家重点扶持的公共基础设施项目投资经营的所得 ③从事符合条件的环境保护、节能节水项目的所得 ④符合条件的技术转让所得 ⑤加计扣除(两种) ⑥创投企业税收优惠、⑦应纳税额抵免、⑧加速折旧 |

第二部分:个人所得税

考点 | 具体分析 |

纳税人 | ①纳税人的范围 ②居民个人和非居民个人的区分 |

综合所得的征税范围 | ①工资、薪金所得和劳务所得的区分 ②不属于工资、薪金性质的 ③稿酬所得、特许权使用费所得各自征收范围的特征 |

综合所得的所得额的确定方式 (一般是结合下表的“其余所得”) | ①专项附加扣除的规定 ②特别关注劳务报酬、稿酬所得的计算 |

经营所得 | ①个体工商户不得扣除的支出、个体工商户的扣除(结合企业所得税,对比掌握) |

其余所得 | ①利息、股息、红利所得的征税范围(比较简单) ②财产租赁所得(重难点):所得额的确定及计算 ③财产转让所得的征税范围、所得额的确定及计算 ④偶然所得的征税范围、所得额的确定及计算 |

个税中捐赠的税务处理 | 哪些可以限额扣、哪些可以全额扣除 |

个税的税收优惠 | 免税、减税的情形 |

4、第八章劳动合同和社保

考点 | 具体分析 |

劳动合同的订立 | ①劳动关系建立时间 ②劳动合同的订立形式【特别注意处罚】 |

劳动合同的必备条款 | ①劳动合同期限 ②工作时间和休息休假时间 ③劳动报酬 |

劳动合同可备条款 | ①试用期期限(+试用期工资) ②竞业限制的期间范围和经济补偿 |

劳动合同的解除和终止 | ①法定解除(此处内容较多,巧用MR.H的口诀能减轻学习负担) ②用人单位不能解除和终止的情形 |

经济补偿金 | ①经济补偿金、违约金、赔偿金发生的原因 ②经济补偿金的计算 |

劳务派遣 | 劳务派遣单位和用工单位的义务 |

养老保险 | ①养老保险的缴纳与计算 ②养老保险享受的条件 |

医疗保险 | ①医疗保险的缴纳:考试其实就是考查一个公式:详情见MR.H精讲班 ②医疗期 |

工伤保险 | ①工伤认定:应当认定的、视同认定的、不认定的:混杂考查 ②工伤保险待遇 |

失业保险 | ①失业保险金领取期限 ②停止享受失业保险待遇的情形 |

最新资讯

- 2025年4月证券行业水平评价预约测试公告发布!2025-04-03

- 清明小长假,中级经济师反超的绝佳机会!2025-04-03

- 通知:清明假期这样备考 AFP 更容易过!2025-04-03

- 证券从业考试隐藏的小秘密:那些备考手册里没写的真相2025-04-03

- 期货从业资格证书有什么价值?2025-04-03

- 在校学生可以备考基金从业资格证吗?2025-04-02