华金教育 | 2020-04-14 | 1991

技术的革新带来的“降维攻击”,让在舒适区待得太久了的人们被瞬间“折叠”。

截至目前,A股共有20家上市银行公布了2019年业绩,过半数公布了董事长、行长的2019年薪酬。

上市银行高管薪酬大PK!

从已公布的数据来看,股份行董事长、行长薪酬水平最高,其次是上市城商行、农商行,六大行的董事长、行长们的薪酬水平在上市银行中则相对较低。

具体来看,六大行的五位董事长中,有四位年薪在70万左右,只有工行董事长陈四清略低,其于去年4月刚刚履新工行。

工行2019年净利润3134亿,居上市银行首位,行长谷澍的薪酬为71万。但去年六大行高管频繁变动,农行行长张青松、中行行长王江和邮储银行行长郭新双均为去年年末或今年年初到任,因此尚未公布薪酬或2019年已领薪酬较低。

在上市银行中,股份行董事长、行长整体薪酬水平较高。由于部分股份行高管在关联机构任职领薪,在年报数据中,招行行长田惠宇、平安银行行长胡跃飞和民生银行董事长洪崎的薪酬位居前三,均超过了450万。从盈利水平和资产质量水平来看,招行是股份行中的佼佼者。

在城商行和农商行中,青岛银行董事长郭少泉和行长王麟的收入最高,均超过250万。青岛银行去年净利润为23亿,总资产为3736亿,不良贷款余额为29亿。其净利润和拨备覆盖率在已公布年报的城商行中排末位。

董事长和行长收入均超过百万的区域银行有长沙银行、郑州银行、紫金银行和无锡银行,苏州银行、渝农商行高管的薪酬则未及百万。其中长沙银行的净利润在四家城商行中居首位,为53亿;郑州银行的不良贷款余额和不良贷款率则最高,分别为46亿和2.37%,不良贷款率较其余七家区域银行更高。

监管喊话“银行办不好还拿高薪”!

“你干的好不好,我们监管以后要评价了。对一些履职不到位的,要严肃的追究他的责任,不当履职的我们要纠正。对一些银行办的不好还拿高薪的,要对他的薪酬延期支付,要追索扣回,要强化我们的激励和约束机制。”4月3日,银保监会副主席周亮在国务院联防联控机制新闻发布会上的一席发言震动银行圈。

当前国际市场动荡、国内经济下行压力加大,中小银行抵御风险能力较弱。深化改革、防范风险势在必行。谈及中小银行完善公司治理时,周亮表示,监管将进一步强化“三会一层”以及董事、监事和高管的履职评估和问责。对于履职不到位的,严肃追究责任,纠正不当履职。实行薪酬延期支付、追索扣回,强化激励和约束机制。

事实上,近年来有部分中小银行偏离主业、发展模式盲目追求速度和规模,已引起监管的注意。对此,监管的态度是“坚决扭转”,使中小银行回归本源、深耕本地、下沉服务,特别是强化社区和县域金融服务。对异地经营行为进行严格规范。

如何评价一家银行办的好不好?这个问题不好回答。但作为上市银行,持续稳健的经营,为股东提供良好的回报,则是共识。

2019年,四大行裁员1.63万

3月30日,随着农业银行年报发布,至此,国有六大行2019年业绩已全部披露完毕。

根据年报显示,2019年,除了建行和邮储银行有不同程度的扩招,其他四大行纷纷减员,总计减员16319人,其中农行减员最多,达9680人。

减少的是哪些岗位?我们可以从变化的工作岗位结构数据,一窥全貌。

下面以农行为例,做简要分析。

数据显示,2019年农行减员做多的是柜面人员,达到了惊人的16410人,比四大行2019年减员人数还要多。若是拉长时间轴,自2016年以来,农行柜员数量已连续4年下降。这倒也符合农行的“三减策略”,即减网点面积、减柜员、减成本。

而柜台减少不是个别银行的现象,已是一种行业发展趋势。一个显著的变化就是,各大行纷纷进行网点“瘦身”。

而随着银行物理网点的增速放缓甚至是减少,银行对柜员的需求程度也大不如从前。

2018年,刚刚硕士毕业的表妹通过校招层层筛选,如愿以偿入职上海某国有大行,端上了“金饭碗”,按照惯例,表妹被分配到了附近的网点,从柜员做起。然而,最近表妹告诉我,她转岗到了营销岗位;原来是表妹所在网点的柜台数量由4人减少至2人。

怪不得,坐在柜台后面的人少了,站在大厅里的人多了。

当然,有人被减员、被转岗,也有人被哄抢。还是以农行为例。

根据以上数据,我们不难发现,2019年农行有三项业务人员是增加的,分别是营销人员、交易人员和科技人员。

其中营销人员增加明显,这可能与去年在银行业掀起的ETC业务有关。年报显示,2019年全年农行新增ETC用户突破2000万,约占全国ETC新增发行量的20%。

而科技人员又一次增长,也在意料之中。

近几年,无人银行、数字银行、轻型银行……加在银行前的形容词一直在换,但万变不离其宗,就是传统银行正向金融科技银行迈进。

事实上,从2013年开始,“金融科技”就被认为是最有可能颠覆传统银行的趋势。近几年,金融科技的发展速度令人咋舌,2019年CFA考试确认新增Fintech科目,更是把Fintech推向了的顶峰。

为防止外部力量颠覆,各大行不得不主动进行金融科技转型。

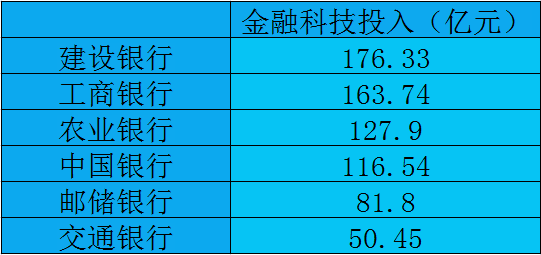

在近两年的六大行年报中,“金融科技”一词被提及不下200次。可不止简单说说,根据年报显示,有四大行的金融科技资金投入都超过了100亿元,其中建行居首,达到了176.33亿元。

每年的不断加码投入,足见金融科技在银行未来发展中的地位和分量。各大行既然要向金融科技转型,自然少不了“主力军”——金融科技人才的助力。

稍早时候,工行董事长陈四清在业绩报告发布会上透露,将会在金融科技人才方面将会有大动作,会向社会招聘一批金融科技人才。未来3-5年要发展为数字化银行,金融科技人才将占到10%。

与之相应的,在招聘市场上,各大银行对金融科技人才也变得异常的“饥渴”,许之以“高薪高职”。

尽管各大行都在尽力拥抱科技浪潮,但有一个现实的问题却横亘在他们面前。

目前,国内金融科技人才极度缺乏。

普华永道近期在报告中指出,总缺口超150万。

而平安集团旗下金融科技公司总经理邱寒认为,报告中提到的150万人才缺口是严重低估了实际缺口。因为这个数据实际上是通过各种招聘渠道统计出来的目前正在招聘的人数,而一些二三四线城市的中小型银行和其他金融机构可能根本就觉得自己招不到这种金融科技人才。

清华大学国家金融研究院院长朱民,在去年的清华五道口全球金融论坛上就曾表示,人才是目前金融科技发展面临的最重大的挑战。

目前设置智能金融相关课程的大学并不多、人才的培养周期长、毕业生缺乏实际经验等原因,导致金融科技人才的供给严重不足。

这也是为什么CFA协会,从2019起,就将Fintech(金融科技)纳入考核指标,真正培养出大量的市场需要、雇主倚重的金融科技人才。

这对CFA考生而言,在招聘市场上有着得天独厚的优势。

在金融科技大行其道的当下,每一个金融从业者都被裹挟其间。目前银行业正在升级转型之际,叠加新冠肺炎疫情,金融科技发展势必会进一步加速。

而在金融科技时代,大堂经理、柜员、电话销售、运营岗等一些专业性较弱的岗位从业者都成为了“高危人群”。”技术的革新带来的“降维攻击”,让在舒适区待得太久了的人们被瞬间“折叠”。