华金教育 | 2020-01-17 | 2432

交行发布“关于设立交银金融科技有限公司的公告”,成为又一家即将设立金融科技子公司的国有行。实际上,早在2019年8月业绩发布会上,交行行长任德奇就对外表示,交行正积极推进金融科技子公司成立。

截至目前,在六大行中,工行、中行、建行的金融科技子公司已经相继成立。交银金融科技也有望成为第12家银行系金融科技子公司。

一、银行金融科技子公司布局全景

二、银行金融科技战略布局对决

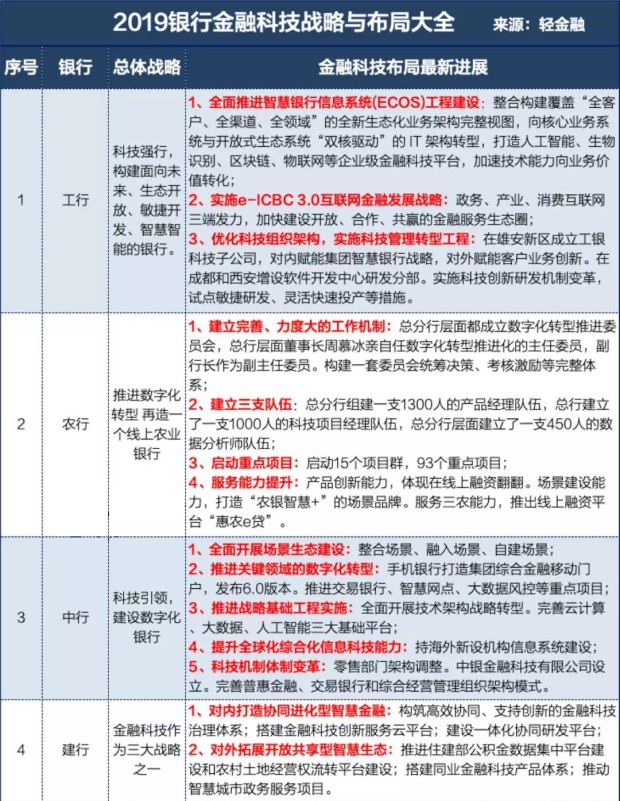

此前,通过调研采访,结合各家银行财报、公开资料,对15家全国性银行的金融科技战略与布局进行了系统的整理,形成了如下表格:

总体来看,银行的金融科技发展至今,认知以及布局都有更加全局性的思考,逐渐形成了如下趋势。

一是金融科技重塑银行体系,银行正在全面推进数字化转型。

从2019年银行金融科技的总体战略规划以及布局看,已经在逐步跳出模糊概念的描述,而是更为具体的规划了数字化转型的目标,例如智慧银行等。这说明银行对数字化转型的认识已经越来越清晰,并且能够站在全局去推进数字化转型进程,以自身特色出发构建差异化的战略方向。

例如,工行提出“智慧银行”战略,并且已经推动了ECOS的建设;农行则明确提出“再造一个线上农业银行”,积极推动线上业务;招行做“金融科技银行”战略目标清晰的情况下,也提出“迈向 3.0 阶段的经营模式”的阶段性战略;平安则是全面推进AI BANK建设。

全面的数字化转型,不仅是新技术如何在金融业务上的应用,银行要思考的还有体制机制的变革、文化的演进。比如银行创新产品的速度在加快,背后的组织架构反应速度以及员工整体的反应速度还是滞后的。

招行还在积极推进的管理和组织文化的3.0转型:以开放、平视、创新为方向,重塑组织形态和文化氛围。去年新建的内部社区“蛋壳”被视为招行重塑文化氛围的重要基地,2019年上半年“蛋壳”上共有 402 篇帖子中提出的意见建议获采纳。

这足以证明,体制机制的顺畅以及管理文化导向创新,激发员工以及整个银行的活力是无限的。

二是银行更加注重中台能力建设。

“中台”这个词,近年来几乎各个行业都在谈论。阿里巴巴也曾经经过“大中台、小前台”到业务和数据双中台的变革。在2019年银行披露的信息中,不少银行已经开始了中台的布局。

比如,平安银行在推进零售全面AI化,其提到,从资源集约、能力共享的角度出发,以模块化、参数化、闭环化为原则,积极推动 AI 中台能力层建设。例如投产了投产了营销机器人、投放机器人、 陪练机器人、客服机器人等多个 AI 中台项目。AI中台的建设,主要是为了对零售前端应用场景的赋能。除了AI中台,平安银行还打造了数据中台,主要整合和共享全行数据资源。

兴业银行也提出打造“业务中台”、“数据中台”双轮驱动。一方面,通过资源整合和业务沉淀固化企业核心能力,打造更敏捷高效的“业务中台”,提升业务共享和复用程度,快速响应并有效赋能前台业务和生态互联;另一方面,充分利用内部数据资产并提升外部数据整合能力,打造强大“数据中台”,大力提升数据分析与决策能力。

同期,招行也搭建了面向企业的统一数字化中台——招商银行开放平台,运用金融科技变革服务输出模式,探索以标准化、模块化服务支持业务经营模式的转型,快速响应客户的产业互联网需求。

一位银行业资深人士曾告诉小编,银行中台能力建设的目的,是致力于去打造标准化、模块化的金融组件,以提高前台业务针对市场需求快速组装的能力。不过,这对银行而言并非一件容易的事情。

三是银行金融科技人才队伍建设的紧迫性显现。

银行金融科技另一个比拼的因素是人才争夺战。

在金融科技人才队伍建设方面,邮储银行制定了两年科技队伍建设的目标计划:2019年末总行信息科技队伍规模翻一番,2020年末全行信息科技队伍规模翻一番。为了完成这个目标,邮储银行也通过多种渠道扩充金融科技人才队伍。

交行对于金融科技人才队伍的建设专门开展“三大工程”的项目,针对新增人才和存量人才都有规划。例如,新增人才方面,启动“金融科技万人计划”工程,重点招募IT研发、大数据管理等方面的人才。存量人才方面,实施“存量人才赋能转型”工程,通过不同层级人才的培养、交流、转岗等实现素质在提升。

农行在总分行层面建了1000人的科技项目经理队伍,在总分行层面建了450人的数据分析师队伍,推动产品经理、项目经理、数据分析师和客户经理这四支队伍密切协同。