来源:《财经国家周刊》

不知是监管罚单对其威慑力不够,还是自身痼疾难改,浦发银行近两年暴露出的问题确实有点多。

“2019年,对浦发银行而言,又是一个‘罚单年’。”业内一知名银行研究专家如是评价。

《财经国家周刊》统计发现,年初至今,浦发银行总行及各分支机构总计获监管部门超60张罚单,罚金总计超2400万元,在上市股份制银行中备显突出。

最新一则罚单显示,浦发银行杭州分行因用印管理不审慎,贷款资金回流后转定期存款、虚增存贷款,贷后管理不到位、贷款资金被挪用于购买股票,办理无真实贸易背景的银行承兑汇票业务4项违规行为,被浙江银保监局处以罚款160万元,并对直接责任人处以警告。

2018年,浦发银行就深陷各种罚单之中。“不知是监管罚单对其威慑力不够,还是自身痼疾难改,浦发银行近两年暴露出的问题确实有点多。”前述专家说。

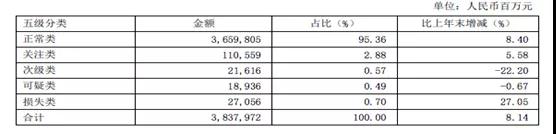

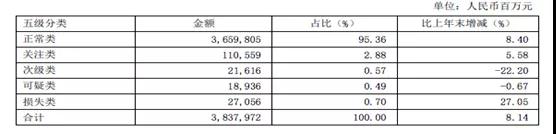

2018年开年,浦发银行就以4.62亿元罚款,震惊行业。随后,浦发银行多次被罚,一直延续至今年。更值得关注的是,浦发银行屡因类似原因被罚,整改效果不彰。2018年初,浦发银行成都分行为掩盖不良贷款,通过编造虚假用途、分拆授信、越权审批等手法,违规办理信贷、同业、理财、信用证和保理等业务,向1493个空壳企业授信775亿元,以换取相关企业出资承担该分行不良贷款,导致严重信贷违规被监管罚款4.62亿元,近200名相关责任人被问责。近期监管再次对该行开出罚单。10月12日,因对成都分行授信业务及整改情况严重失察、重大审计发现未向监管部门报告、轮岗制度执行不力,浦发银行总计被罚200万元,对相关责任人处以警告并罚款。就罚单所示“对整改情况严重失察”,浦发银行方面回应称,在各级监管部门和地方政府的指导帮助下,成都分行风险事件现已完成合规整改,分行各项经营管理工作正常,并已将强化合规内控机制,提升全行合规意识作为重点工作,抓执行、强机制,完善违规问责机制,强化稳健经营保障能力。但由该案牵出的相关问题及风险、反映出的内控及管理漏洞,浦发银行未予置评。从今年的60余张罚单来看,处罚原因也较为集中。多因存在严重违反审慎经营原则、内控管理存在漏洞、信贷管理严重不审慎形成风险、个人信用报告查询未经授权等违规行为,被监管部门处以警告及罚款。监管开出罚单的意义在于警示并敦促金融机构整改问题,但浦发银行似乎被罚得有些“麻木”了——罚单频至,类似违规却一再重复上演。在一些业内人士看来,其信贷管理近乎“形同虚设”。例如,此前其曾多次因贷后管理不到位导致资金被挪用而被监管处罚,但多次处罚却并未能促其改正。仅10月一个月,其银川分行、杭州分行又因此领到两张罚单,总计被罚180万元。“无论是存量问题还是新增风险,都应及时整改,警惕酿成更大风险。”前述专家表示。除业务合规问题不断涌现之外,浦发银行的业务表现也不佳。曾位列股份制银行第一梯队的浦发银行,2018年的业绩表现在股份制银行中属于垫底状态。2018年,浦发银行实现营业收入1715.42亿元,同比增长1.73%;实现归属于母公司股东的净利润559.14亿元,同比增长3.05%。其营收增速在9家上市股份行中排名最末,净利润增速排名倒数第二。与此同时,浦发银行的资产质量持续承压。10月29日,浦发银行发布2019年三季度报告,除次级类、可疑类较上年末稍许减少外,其他三类均有所增加,其中损失类较上年末增加27.05%。

来源:浦发银行2019年第三季度报告

据中银国际测算,浦发银行三季度不良贷款生成率为 1.76%,较二季度下降0.5 个百分点,资产质量呈持续改善态势,但预计存量不良资产的消化尚需时日。同时,三季度的拨备覆盖率环比有所提高至159.51%,拨贷比则降至2.81%,拨备覆盖率在行业内仍处于较低水平,有待进一步提升。另外,联合贷款监管加码也将直接影响浦发银行的互联网贷款业务。近日有消息称,上海银保监局曾窗口指导辖内商业银行,要求加强联合贷款业务的风险管理并控制业务规模。业内人士表示,这无疑将对浦发银行、上海银行等互联网贷款业务规模较大的银行造成不小压力。从浦发银行近两年与京东金融、蚂蚁金服、腾讯等头部机构的深度战略合作来看,其联合贷款业务的规模恐怕不小。本刊就其互联网现金贷资产规模、是否与第三方大数据公司合作等问题询问浦发银行,对方未予回应。除此之外,中国互联网金融协会官网显示,浦发银行与海控金融、徽盐金融两家P2P平台进行资金存管合作。其中,海控金融曾陷入涉嫌“自融”风波,徽盐金融则深陷逾期,股东已垫付近亿元。

来源:中国互联网金融协会官网