华金教育 | 2020-10-29 | 2764

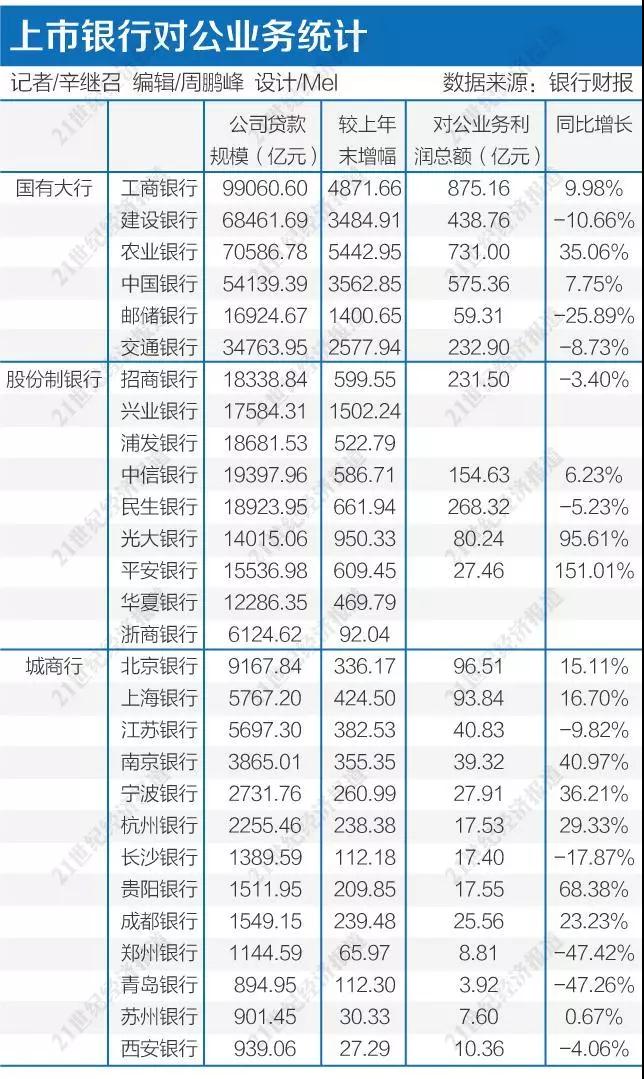

导读:在对公业务上,工农中建四大行是主力,上半年四大行公司银行业务收入均超过1000亿元,“宇宙行”工商银行无疑是王者。

对公(公司金融业务)与零售(个人金融业务),此消彼长。

在经济增速下行期,“大零售”战略迈进之际,对公业务作为银行业基石,稍显落寞,多个大行以及股份行、城商行对公业务利润同比呈现负增长态势,比如零售赶超工行的建行,还有邮储、交行、招行以及以对公见长的民生银行等。

有起亦有落,比如农行今年上半年对公业务利润同比增长35%,增速居国有大行之首,股份行中的光大、平安银行、城商行如南京银行等也显见发力。

对公业务,规模是一大制胜关键。四大行对公贷款投放毫无疑问具有“垄断”优势,超过所有其他上市银行累计之和。

那么,谁是“对公之王”?

图 / 21世纪经济报道

四大行对公称王

在对公业务上,工农中建四大行是主力,上半年四大行公司银行业务收入均超过1000亿元,“宇宙行”工商银行无疑是王者。

工行对公打底,营收和利润远超其他银行,也是对公业务收入增速唯一突破两位数的大行。

2019年上半年,工商银行公司金融业务收入2088.90亿元,同比增加12.76%;利润总额875.16亿元,同比增加9.98%。从对公业务客户结构看,2019年6月末,工行公司客户762.8万户,比上年末增加59.5万户。公司类贷款9.91万亿元,增加4871.52亿元;公司存款12.41万亿元,增加9244.54亿元。

该行财报称,其信贷结构调整上,基础产业板块和幸福产业、先进制造业、物联互联三大领域实现较快增长。支持基础设施在建及“补短板”重大项目、国家级战略区域、民营企业和普惠金融等重大战略实施。

零售有起色的建行公司银行利润则出现负增长。建行和农行对公业务收入增速相差不大,但利润相差极大,原因在于信用减值损失。

2019年上半年,建设银行公司银行业务实现利润总额438.76亿元,同比下降10.72%,占利润总额的22.95%;与之相比,该行个人银行业务、资金业务分别实现利润总额858.89亿元、477.38亿元,分别同比增长6.40%、23.40%。导致建行公司银行利润负增长的原因,是公司银行上半年营业收入1343.52亿元,增速仅为1.96%,在六大国有银行中最低;该行公司银行的信用减值损失618.84亿元,同比增加52亿元。

农业银行对公业务仅次于工行,且对公业务利润增速为六大国有银行最高。2019年上半年,农行对公业务收入1424.87亿元,同比增长2.17%;利润总额731亿元,同比增资35%。其利润增速较高,也与信用减值损失有关,该行上半年信用减值损失369.77亿元,同比减少167.95亿元。

中国银行对公业务收入1126.32亿元,同比增长6.11%;其中中国内地公司金融业务营业收入980.46亿元,同比增长5.72%。

实际上,对公业务基本为四大行所“垄断”。

21世纪经济报道记者根据银行财报统计,对公贷款中,截至6月末,四大行对公贷款规模超29万亿元;另外邮储、交行对公信贷合计超5万亿元。9家上市股份制银行对公信贷规模总计不到15万亿元;13家A股上市城商行对公贷款总计3.78万亿元。

从增量看,四大行上半年对公信贷投放均在3500亿元附近及以上,总计投放1.7万亿元。其余银行中,仅交行、浦发对公信贷投放超2500亿元,兴业、邮储对公投放分别超1500亿元、1400亿元,其余银行均在千亿以下。被业内称为“零售之王”的招行上半年对公信贷投放不到600亿元,余额1.83万亿元。

一位国有大行人士对记者指出,这与四大行传统优势有关,四大行在上世纪80年代成立之后多年从事专业银行业务,如工行的工商业贷款、建行的建筑类和基建贷款、农行在县域及三农的布局等。即使在股份制改造并上市后,由于其深耕多年,且资金实力雄厚,与央企、国企保持常年稳定的合作关系。

股份行对公分化

与国有大行相比,近年来,向“大零售”转型步伐加快的股份制银行,对公业务却显得不那么“耀眼”,其背后是,股份行对公业务出现分化,且与零售业务增速差距越来越大。

招行上半年批发金融业务收入562.42亿元,是唯一负增长的股份制银行;批发金融利润231.50亿元,同比下降3.4%,而该行零售金融业务税前利润388.20亿元,同比增长20.97%。即使在中收领域,上半年招行批发金融业务非利息净收入也仅为181亿元,同比减少7.05%,远不及零售金融业务非利息净收入261.61亿元,同比增长7.07%。

值得注意的是兴业银行,该行未披露对公业务收入数据,但对公信贷投放猛增,为对公贷款增长最快的股份制银行。

2019年上半年,兴业银行对公存款余额突破3万亿元,较上年末增加2899亿元;对公贷款余额接近2万亿元,较上年末增加1730亿元。

记者获悉,兴业银行高管在其业绩会上表示,该行下半年计划新增贷款投放2400亿元,布局上围绕粤港澳大湾区、长三角、北京和福建,重点行业选择上围绕国家政策,包括基建、高端制造业、能源、冶金、消费。

其余股份制银行中,2019年上半年,中信银行、民生银行、光大银行、平安银行对公业务收入分别为470.96亿元、500.33亿元、268.35亿元、264.79亿元,分别增长7.92%、13.29%、21.35%、8.53%;对公业务利润分别为154.63亿元、268.32亿元、80.24亿元、27.46亿元,分别增减6.23%、-5.23%、95.61%、151.01%。

多家股份制银行对公信贷投放增速极低,将业务重心全面转向“大零售”。

例如,截至6月末,浦发银行对公存款总额超2.8万亿元,较上年末增加2540亿元,对公贷款余额(含票据贴现)超2.1万亿元,较上年末增加472.14亿元,仅增长2.30%。中信银行公司类贷款(不含票据贴现)余额1.94万亿元,比上年末增长3.12%;个人贷款余额1.65万亿元,比上年末增加10.99%。

在股份制银行转向“大零售”的背景下,光大银行颇为“另类”,对公贷款规模、对公业务收入反而迅速增长。

2019年上半年,光大银行对公存款余额(含其他存款中的对公部分)2.23万亿元,比上年末增加2843.57亿元,增长14.63%。其中,对公人民币核心存款增长 9.72%;对公贷款余额1.42万亿元,比上年末增加919.98亿元,增长6.90%。

太平洋证券分析师董春晓认为,宏观经济环境仍面临不确定性,企业扩张积极性不足,对公贷款的有效需求其实是不足的。

她表示,从银行的角度看,虽然已实施MPA管理,央行也不会像过去对银行分配额度,但仍有隐形额度限制。除MPA考核里面算出来的上限,也有监管机构的窗口指导。在有限的额度里,投放零售贷款的意愿肯定是更高的,因为零售贷款收益率高、不良率低。

不过,各家也要权衡,因为对公客户也是非常优质的存款客户。不同银行策略不同。例如,平安银行明确转型零售,新增信贷向零售倾斜,压降对公;同样提出转型零售的中信银行则有不同。4

城商行“分省而治”

相对股份行,城商行对公体量再下一大台阶。

对公信贷投放最大的上市城商行北京银行,上半年对公信贷超9167亿元,超过浙商银行的6125亿元,但不及华夏银行的1.23万亿元。

上海银行、江苏银行对公贷款体量在5700亿元左右,南京银行、宁波银行、杭州银行的对公贷款体量为3865亿元、2732亿元、2255亿元。

2019年上半年,上市城商行的公司银行的收入普遍增长,但利润分化,部分城商行负增长,且存在“票据冲量”现象。

城商行公司银行收入与地域高度契合相关,经济发达地区的城商行规模更大,收入更高。

北京银行、上海银行、江苏银行的对公业务收入最高,2019年上半年分别为181亿元、180亿元、136亿元,分别增长1.37%、18.05%、18.96%;对公业务利润总额分别为96.5亿元、93.8亿元、40.8亿元,分别增减15.11%、16.70%、-9.82%。这三家城商行的对公收入甚至超过总部位于杭州的股份制银行——浙商银行,浙商上半年对公业务收入133亿元,同比增长15%。

此外,2019年上半年,地处江浙的南京银行、宁波银行、杭州银行的对公业务收入分别为87.9亿元、62.7亿元、51.7亿元,分别增长24.95%、31.36%、22.74%;三家城商行对公业务利润增速也极高,分别为40.97%、36.21%、29.33%。

地处内陆的城商行表现不一,今年上半年,长沙银行、郑州银行、青岛银行、西安银行的对公业务收入分别为41.9亿元、24.1亿元、23.4亿元、19.7亿元,增速分别为3.47%、-6.46%、47.77%、6.01%。对公业务利润总额方面,长沙银行、贵阳银行、成都银行、郑州银行、青岛银行、苏州银行、西安银行分别为17.4亿元、17.6亿元、25.6亿元、8.8亿元、3.9亿元、7.6亿元、10.4亿元,增速分别为-17.87%、68.38%、23.23%、-47.42%、-47.26%、0.67%、-4.06%。

值得注意的是,“票据冲量”现象在股份制银行和城商行普遍存在。

2019年上半年,招行票据贴现余额2421.00亿元,较上年末增长 66.24%。上半年票据直贴6029.66亿元,同比增长32.51%。兴业银行、民生银行票据贴现分别增长226亿元、298.7亿元。

城商行中,北京银行、上海银行、江苏银行、宁波银行的票据贴现量分别为404.7亿元、582.6亿元、715.2亿元、605亿元,较上年末分别增减253亿元、186.5亿元、-156.8亿元、155.6亿元。

不过,票据贴现规模最大的,仍是国有大行。

2019年上半年,建行票据贴现4544.57亿元,较上年末增加1460.89亿元,增幅47.37%,主要是支持企业短期资金周转需要。邮储银行票据贴现总额4690.92亿元,较上年末增加644.69亿元,增长15.93%。邮储银行称,挖掘重点客户商票贴现业务需求,加大直贴和商票转贴现规模配置。 工行票据贴现规模3268亿元,半年却减少376亿元。农行境内公司类贷款和票据贴现余额合计较上年末增加5796亿元,其中票据贴现规模3793亿元,较上年末增加353亿元。

5

如何看待“票据冲量”这一对公业务现象?

一位股份行总行票据业务人士表示,银行承兑汇票(简称银票)是银行的信用,对公贷款是企业的信用。票据交易流动性较好,转贴买卖很快,月末规模调节也比较灵活。如果贷款贷不出去就用票据充规模了,因为都属于大贷款项。另一票据人士也表示,银票开票需要有授信或合格担保品就能开,一般都是大型企业。对银行来说,银票有银行信用背书,比一般贷款更易控制风险。

即使对于商业承兑汇票(简称商票),一位票据中介人士表示,商票期限短(最长一年)、可变现、具有见票即付、文义性、已确权的性质也使银行更愿意做票据贴现,而且票据贴现比投放信贷流程更简单。

对公何以让步零售

起落之间,对公业务的担忧逐步显露。

“整个信贷团队的话,其实从我们来讲,感觉还是有‘断层’的风险。”一位国有大行支行对公业务人士直言。

她表示,现在转型零售,对公信贷投放人员的工作积极性也没有像前些年那么旺盛。十年前的对公条线是非常“牛”的,现在明显地被零售条线超越,而且在全员零售的情况下,对零售的重视程度比对公要高得多。

其背后,是对公贷款的不良拐点已经过去,但压力仍存。

“大行资产质量压力不像前两年那么大了,2017-2018年大行一些地区不良处于待爆发的状态,”一位国有大行风控部门人士表示,一些分支机构只能通过风险缓释方式延缓进入不良。

大型银行中,截至6月末,工行不良贷款率1.48%,比上年末下降0.04 个百分点,连续10个季度下降。其中,公司类贷款不良贷款率2.00%,下降0.07个百分点;个人不良贷款下降0.02个百分点。建行公司类贷款和垫款不良率为2.50%,较上年末下降0.10个百分点。农行公司类贷款不良率2.14%,较上年末下降24bp。

不良贷款在行业间也出现严重分化。

例如,工行的交通运输、仓储和邮政业贷款占比23.7%,规模达1.99万亿元,不良率0.70%,较上年末下降9bp;制造业贷款占比16.9%,规模达1.43万亿元,不良率5.82%,较上年末上升6bp;批发零售业不良率9.31%,较上年末下降147bp。建行基础设施行业贷款占对公贷款的52.71%;不良率保持在较低的 1.02%;制造业贷款余额超1万亿,不良率7.20%,较上年末下降7bp。农行公司类贷款中,制造业不良率4.97%,较上年末下降5bp。

一位银行业分析师表示,自2017年以来,制造业不良率增加较快,风险暴露持续。对公贷款中,基建(包括交通运输、仓储和邮政业、电力、燃气及水的生产和供应业以及水利、环境和公共设施管理业)的占比明显上升,2016年开始的国有部门基建大潮,地方政府与国企的信用背书与存款回流是基建类贷款的魅力所在。

股份制银行中,2019年上半年,招行公司贷款占比下降2.68个百分点至42.42%, 公司贷款不良率2.00%,较上年末下降0.13百分点。该行公司类贷款中,房地产、交通运输占比最高,均突破3000亿元,不良率分别为0.48%、0.80%,较上年末增减-55bp、22bp;2600亿制造业贷款不良率6.57%,较上年末下降7bp。

中信银行公司不良贷款率(不含票据贴现)较上年末上升0.03个百分点。不良贷款主要集中在制造业和批发零售业两个行业,不良贷款率比上年末分别上升0.16个百分点和下降0.43个百分点。中信银行称,不良贷款行业分布变化的主要原因包括:一是由于部分制造业、批发零售业、租赁和商业服务业企业受产能过剩、市场需求不足等多重因素影响,行业内竞争加剧、盈利下降,出现信用风险。二是房地产市场出现分化,房地产开发贷款风险有所上升所致。

对于不良,董春晓认为,银行业整体向零售业务转型已是趋势,整体看零售贷款营收占比会持续提升。从部分银行三季报看,对公贷款的不良率已经趋于稳定,不良集中爆发的阶段已经过去了。

7

“价格战”时代

如何看待当下的对公业务,基层分支行有很多“苦水”。

一位股份制银行支行人士坦陈,公司金融产品“大家差不太多,营销上已经是白刃战,要么资金价格很有优势,要么‘关系’到位。因为产品同质化严重,客户找谁不找谁有时没什么差别。”

除宏观经济下行压力、全行业大零售转型、利率市场化等显而易见的原因,对公业务的深层逻辑也在发生变化。

一位国有大行华南分行负责人对记者表示,对银行来说,现在要意识到,零售银行业务要按“批发金融”做,实现批量获客和批量服务。对公业务要按“零售金融”做,一户一策,按照客户的需求制定产品方案,包括信贷、发债、并购重组跨境联动甚至投贷联动等。

上述股份行人士说,对公业务存量时代,从经营策略上讲,银行已经从“做产品”到“做客户”,已经发展到“一户一策”设计产品解决方案,并且注重客户用户体验。作业方式上,更注重合规与内控,频繁强调尽职免责,“大银行小银行一样”。

例如,招行在中报中直言,该行上半年公司贷款余额较上年末增加440.22亿元,增幅2.90%,增速同比有所放缓,究其原因,一方面在经济下行周期中,企业扩张意愿不强烈、融资需求相对较弱。

另一方面,年初以来,流动性合理充裕,货币市场利率及债券市场收益率整体呈下降趋势,企业尤其是大客户倾向于用债券等低成本融资渠道替代银行贷款,客户提前还款量有所增加。

债券对对公贷款的替代效应愈发明显。一位华南上市公司财务总监对记者表示,作为上市公司,主要参考AAA评级信用债收益率曲线选择发债窗口和匹配贷款期限。银行与企业合作的商业模式从原来的存贷汇转向发债、并购等投行业务和供应链融资。

去年以来市场利率水平不断下降,十年期国债收益率从接近4%下行至3%左右。不过,贷款利率的降幅则远不及发债利率,2019年9月份,国内企业贷款利率5.24%,比去年的高点下降了36bp。前8个月,新发放小微企业贷款利率为6.8%,比去年全年平均水平下降59bp。

另外,2018年10月以来,随着多种扶持民企融资的政策,包括上市公司股权质押风险化解、央行再贷款再贴现、民营企业债券融资支持工具、银行贷款支持等政策陆续出台,投机级信用债和投资级信用债之间的评级间利差也逐渐走平。

另一上市公司人士表示,去年受去杠杆影响,融资利率在年末时一度上升,今年以来融资利率出现下行。特别是因为国开行等介入,从银行获得的贷款利率甚至在4个点以下。

对传统的“对公”人而言,正处在时代的变革口。

一位华北大行人士表示,对于大型银行而言,对公业务仍是未来的基石,对公和零售两条腿不能一条腿长一条腿短。但是近两年,很多银行在总行成立战略客户中心、大客户中心,大量优质的集团客户上收。这虽是行业趋势,但优秀的对公客户经理也随之“吸走”,导致很多分支机构对公中间力量相对薄弱。

该人士表示,对公业务团队和业务经理不是靠培训,也不是靠看文件就能培养出来。一定要有优秀的培训体系,但在整体经济环境下行情况下,对公前端业务没那么忙,不良资产处置倒非常忙。